Tener más de un millón de suscriptores y lograr superar en menos tiempo el éxito de Netflix, Spotify o Amazon es sin duda el objetivo de toda empresa y más con la aceleración digital que vive el mundo entero tras el efecto del Covid 19.

Lograr rendimientos del 100 % es posible con la aplicación de tendencias claves e innovaciones, pero para hablar de este tema según los expertos hay que tener claro que es Fintech.

Fintech, es la combinación de finanzas y tecnología, una industria naciente en la que las empresas usan la tecnología para brindar servicios financieros de manera eficiente, ágil, cómoda y confiable en la cual el usuario final es el principal beneficiado.

Rubros del Fintech

1-Pago y Transferencias: Se ha visto un incremento de empresas de medios de pago digitales.

Ejemplo: Paypal, muy popular en sus inicios, sin embargo, ahora hay muchísimas plataformas de pago de este tipo en Latinoamérica.

2- Infraestructura para servicios finan cieros: Aquí se puede citar la evolución de clientes, perfiles de riesgo, el tema de APIS, la forma de integrarse instituciones bancarias con terceros, medios de pago, previsión de fraudes, esto debido a la preponderancia que ha tenido el tema digital y la seguridad.

cieros: Aquí se puede citar la evolución de clientes, perfiles de riesgo, el tema de APIS, la forma de integrarse instituciones bancarias con terceros, medios de pago, previsión de fraudes, esto debido a la preponderancia que ha tenido el tema digital y la seguridad.

En el tema de fraudes, por ejemplo, en la otorgación de crédito a una persona, que evalúe todas las condiciones que se requieren para otorgar este crédito y que no caiga en fraude posteriormente. En este tema también se puede hablar de Identificación de identidades, bigdata y analytics.

3- Origen digital de créditos.

4-Crowdfunding: Es la financiación colectiva de personas privadas a una idea o proyecto a desarrollar.

5- Insurtech: Tecnología aplicada a la prestación de servicios en el sector asegurador, se refiere a la modernización y digitalización del sector asegurador.

El mercado de Insurtech se centra en el cliente y en el onbording, es decir, todo el seguimiento y la información que le tiene que proveer al cliente para sacar el mejor provecho al servicio que le está brindando y que el usuario pueda acceder desde cualquier plataforma; es decir, lo que se le conoce como omnicanalidad, pues con el COVID, en el tema de seguros, este tipo de empresas al carecer de digitalización y brindar un servicio cara a cara, disminuyeron considerablemente.

El tema de la omnicanalidad es muy importante, por ejemplo, si un cliente se comunica por medio de un call center, poder solucionar ya sea direccionar con la página web, con la aplicación móvil o cara a cara con la ampliación de medidas.

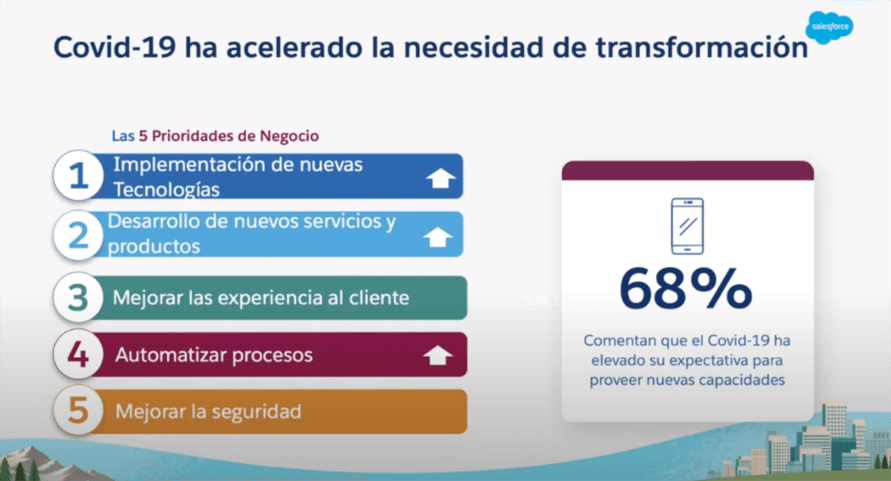

COVID 19 ha acelerado la necesidad de la transformación

Las 5 Prioridades de los negocios Fintech

El 68% de los empresarios comenta que el COVID 19 ha acelerado su expectativa para proveer nuevas capacidades y de ahí se desarrollan 5 prioridades de los negocios:

1-Implementaciones de nuevas tecnologías: Insurtech y cómo estas pueden tener omnicanalidad.

2-Desarrollo de nuevos productos y servicios: Una situación que se está dando es la siguiente: si el sector asegurador que es parte del sector financiero desea introducir un nuevo servicio, ocurre en muchos casos que su infraestructura legal tiene décadas de existir, de manera que puede tomarles un año introducir este nuevo servicio. De acuerdo con las tendencias post COVID, un año es mucho tiempo, lo ideal sería que estos servicios se den en tres o 4 meses, lo que se convierte en un reto para estas empresas

3-Mejorar las experiencias al cliente: Es sumamente importante en el tema de la omnicanalidad, que por mediode varios canales puedas comunicarte con el cliente, para esto, es vital la personalización de sus experiencias y el cómo hacer que cada usuario se sienta único.

4-Automatizar procesos: Este proceso es muy importante entre las organizaciones middle office, back office, back backend, cómo estos procesos pueden reducirse de horas a minutos o en caso de introducir un nuevo servicio reducirlo por ejemplo de 52 semanas a 17 semanas.

5-Mejorar la Seguridad: Un tema que sin duda es preponderante para las organizaciones.

En Latinoamérica afortunadamente hay muchos casos de éxito. Uno de estos es Wee Company, también Lisa Insurtech, que se dedica a optimizar procesos operativos y administrativos relacionados a los servicios de salud y asegurador. Los hospitales están proveyendo estos servicios de seguros o planes más completos de salud y utilizan la tecnología para poderlo hacer.

Zenda: se trata de una plataforma web que ofrece un seguro en línea ajustado y personalizado al cliente. Si usted tiene un celular y tiene un plan con determinada compañía, esta plataforma le ofrece la posibilidad de tener más minutos, por ejemplo, en la red social que más utilices, por ejemplo Facebook.

Segurapp: una plataforma donde es posible cotizar, gestionar, renovar y asesorarse en línea, sobre los seguros del usuario desde cualquier dispositivo.

Caso Lemonade o Limonada: Se trata de una insurtech que se creó en el año 2015. En el 2020 salió a bolsa, como dato interesante, los inversionistas que apostaron a este proyecto, en ese entonces obtuvieron rendimientos 100 veces mayor a lo que invirtieron.

Según mencionó Roberto Noguez, de Salesforce Industries, en el evento Poder 360 II edición, está insurtech “llegó al millón de suscriptores antes que Netflix, Spotify y Amazon, es 5 veces más rápida que su competencia y que aseguradoras tradicionales. Tiene un crecimiento al 150 % y ha sido superior en ese tiempo a lo que logró Facebook y Apple, durante los primeros 5 años.

Lemonade, ofrece servicios para cualquier tipo de inmueble, un objeto para la casa, vida y mascotas. ¿Cómo impacta esto en Latinoamérica? En específico en Centroamérica y Caribe, incentivan a las aseguradoras a replantearse cómo venden y proveen sus servicios.

Tendencias Post COVID para Fintech

Una encuesta de Harvard Business review, en la que se entrevistó a 150 ejecutivos de diferentes nacionalidades y a especialistas para obtener información de cómo la tecnología y las insurtech están influenciando las estrategias de distribución, encontró que estás son las tendencias post Covid:

-La inversión en canales directos al consumidor para distribuir servicios y productos seguirá creciendo, un 70% de los encuestados están de acuerdo

-Los canales tradicionales como bróker y agentes seguirán prevaleciendo. En específico para líneas más complejas del negocio el 64% lo consideran así.

-Mejorar la experiencia del cliente al adoptar un sistema de omnicanalidad, 43% piensa que es muy importante.

-Reclamos 35% más rápidos a la hora de resolver.

– Se da un 35% del incremento en generación de nuevos negocios vía móvil, tanto para líneas personales y comerciales.

-Adoptar soluciones en la nube que permite mejoras en la operación eficiencias en el front, middle and back office.

Ante estos resultados Roberto Noguez, de Salesforce Industries concluye que “ya no es el pez más grande el que se come al más pequeño, sino el pez más rápido”, por lo que la clave para las finanzas en el año 2022 está en la tendencia y la innovación.

Recuerde que Expand Latam, como reseller autorizado de Salesforce le ayuda a su empresa a iniciarse en el mundo digital con todas las aplicaciones y soluciones más reconocidas del mundo.

Si tienes preguntas sobre algún producto de Salesforce, no dudes en contactarnos.